-

Det amerikanska presidentvalets betydelse för Bitcoin

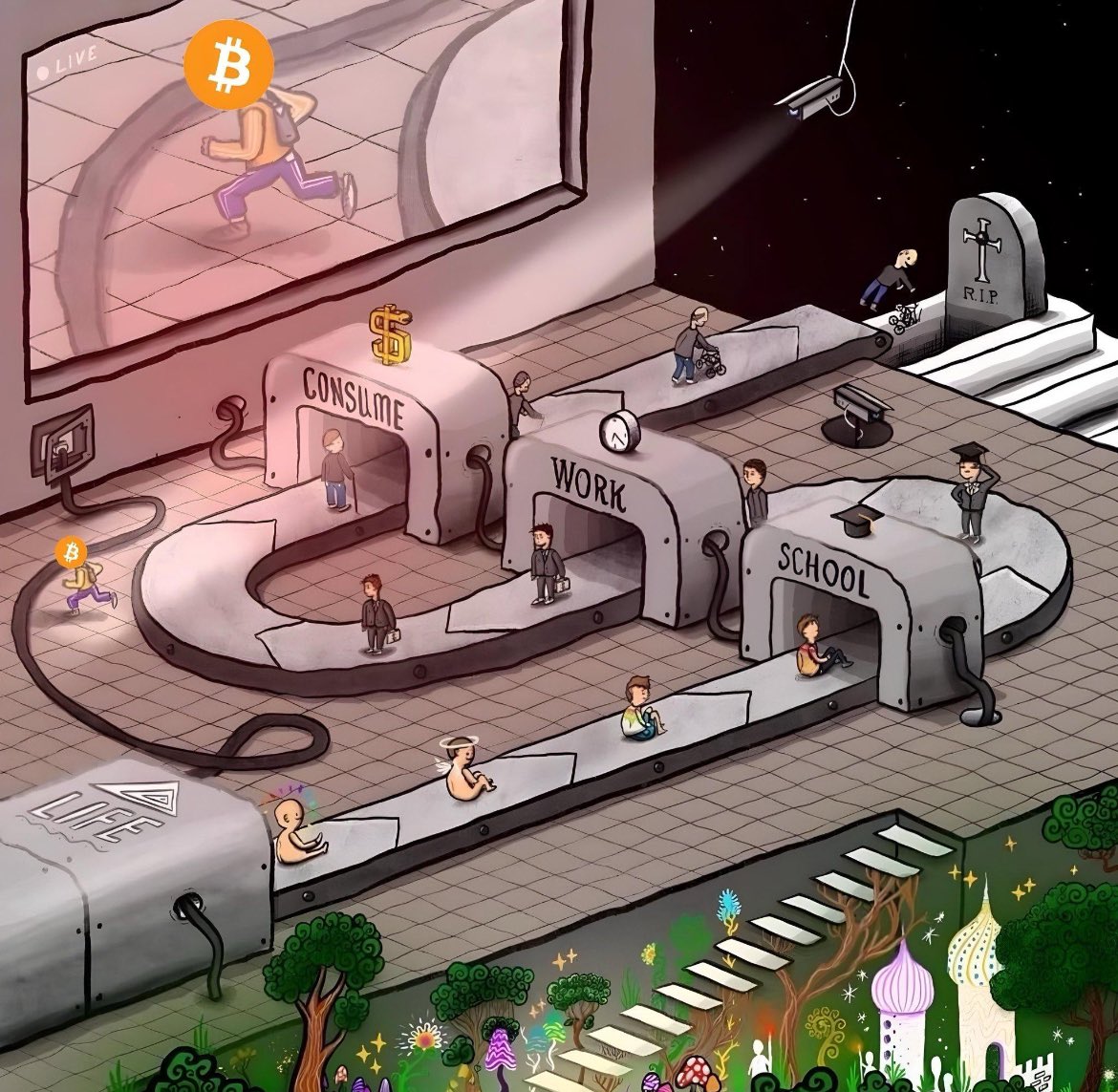

Bitcoin som företeelse kan sägas representera det yttersta exemplet på hur en fri marknad fungerar. Bitcoin i sig är helt opolitiskt. Det är tillgängligt för vem som helst, alla som vill har kan använda sig av det.

Detta blogginlägg handlar om amerikanska politikers inställning till Bitcoin inför presidentvalet den 5 november. Jag vill betona att bloggen inte tar ställning för vare sig Trump eller Harris. Detta är en saklig redogörelse för var de båda kandidaterna, och deras respektive parti, står i Bitcoin-frågan.

Den republikanska inställningen blev uttalat positiv i maj i år, och detta har förstärkts ytterligare sedan dess. När Donald Trump talade på Bitcoin-konferensen i Nashville 27 juli, upprepade han vad han sagt tidigare och dessutom sa att han har för avsikt att ”bygga upp en strategisk reserv av Bitcoin” för USA. USA innehar för närvarande cirka 210 000 bitcoin (beslagtagna vid aktioner mot kriminella) och dessa kommer att behållas, samt kompletteras med ytterligare köp. Detta späddes på senare under konferensen av den republikanska senatorn Cynthia Lummis, som har sagt att hon kommer att lägga fram ett lagförslag där Bitcoin skall vara en strategisk reserv för USA. Målsättningen är att upp till 1 000 000 bitcoin skall köpas.

Demokraternas har historiskt varit negativa till Bitcoin. Inställningen har i både ord och handling varit i det närmaste fientlig. Den kraftigt vänsterlutande senatorn Elizabeth Warren har under flera års tid drivit en kampanj mot krypto i allmänhet och Bitcoin i synnerhet. Hon har enligt egen utsago byggt en ”anti-kryptoarmé”. De för Bitcoin negativa lagförslagen har varit ymnigt förekommande, och det är svårt att tolka det på annat sätt, än att syftet har varit att göra det så svårt som möjligt för Miners att existera i USA, och för medborgarna att inneha Bitcoin.

Denna inställning har gällt till nu i sommar. Då föreföll demokraterna börja känna av den gradvis ökande positiva inställning till krypto som råder. Flera pro-Bitcoin åtgärder som drevs igenom av republikanerna, stöttades även av flera demokrater. Men trots att det har funnits små tecken på en demokratisk förändring i frågan. (Kamala Harris kampanj tar nu emot donationer i krypto-valutor) finns det inget som tyder på en tydlig förändring i attityd från demokratisk sida. Det möte som Kamala Harris (hon deltog inte själv) initierade med representanter från Mining-industrin slutade i osämja. Hon har sedan hon utsågs till presidentkandidat inte nämnt Krypto eller Bitcoin över huvud taget. I den policydeklaration som presenterades före partistämman i augusti, nämndes inte Bitcoin. Det mest positiva konstaterade man kan göra är att den uppenbart negativa retoriken har dragits ned.

Något som också ligger demokraterna i fatet när det gäller Bitcoin, är ekonomiska förslag som Kamala Harris har lagt fram. Bitcoin är det tydligaste uttrycket som finns för fria marknader, medan hennes förslag representerar raka motsatsen. Skattehöjningar, Prisstopp, skatt på orealiserade (!) vinster, bidrag till köp av fastigheter. Det är svårt att tro att ett parti som för fram den här typen av idéer samtidigt skulle vara positiva till Bitcoin med allt vad det innebär.

Visserligen har Bitcoin som politisk fråga skjutits i bakgrunden, från att ha varit mer central under sommaren, men marknaden följer noga utvecklingen. Som alltid skall politikers löften tas med en stor nypa salt, men jag tror tveklöst att priset på Bitcoin, i alla fall på kort sikt, kommer att påverkas mer positivt om Trump vinner det amerikanska presidentvalet. Märk väl, detta är dock på kort sikt, på längre sikt spelar valresultatet betydligt mindre roll. Politikerna behöver Bitcoin mer än vad Bitcoin behöver politikerna.

-

Bitcoin är inte för volatilt

Ett vanligt påstående om Bitcoin är att kursen är extremt volatil, dvs att den rör sig kraftigt både uppåt och nedåt. Denna volatilitet, menar kritikerna, gör Bitcoin olämplig både som sparandeform och att användas som pengar i transaktioner.

Det är sant att Bitcoin under sin (korta) existens i större utsträckning än andra tillgångsslag präglats av kraftiga uppgångar och dramatiska krascher.

Ett färskt exempel är kursutvecklingen under sommaren.

Det framgår av tabellen att Bitcoin verkligen är volatilt. Exempelvis föll kursen från en högsta notering på 69 988 den 29/7, till en lägsta notering på 49 514. Det är en nedgång på drygt 29 % på bara en vecka.

Kritikerna hävdar att den höga volatiliteten också innebär att det inte går att använda Bitcoin som betalningsmedel. Vidare är det också påfrestande för en kortsiktig investerare att använda Bitcoin som sparande.

Men hur ligger det till egentligen? Är Bitcoin så volatilt att det inte går att använda i form av sparande eller betalningsmedel, är det olämpligt som betalningsmedel, och framför allt – hur kommer det sig att Bitcoin är så volatilt?Varför är Bitcoin så volatilt?

Till skillnad från ett börsnoterat bolag ändrar sig Bitcoins egenskaper inte. Så varför är då Bitcoins kurs så volatil om de underliggande faktorerna i tillgången inte förändras?

Marknaden är osäker på värdet

Den främsta anledningen till Bitcoins volatilitet är att marknaden har svårt att förstå vilken sorts tillgång Bitcoin egentligen är. Marknaden har helt enkelt problem med att göra en enhetlig, gemensam värdering. En stor majoritet av investerare i världen har ingen aning om hur man ska värdera Bitcoin. En del aktörer säger att det är värt noll. Ett fåtal säger att 1 Bitcoin är värt över 49 miljoner USD. Med den spridningen i synen på Bitcoins värde blir det oundvikligen stora svängningar i kursen.

Adoptionen av Bitcoin bidrar till volatiliteten

Bitcoins höga tillväxttakt i form av nya innehavare bidrar till volatiliteten. De nya investerarna är mer eller mindre informerade om, alternativt mer eller mindre långsiktiga i sin investering av Bitcoin.

Inom gruppen av nya investerare finns det en kategori, vars huvudsakliga skäl till att köpa Bitcoin enbart var för att kursen steg, de blev lockade av att andra aktörer gör vinster. När sedan Bitcoin drabbas av kursfall, säljer dessa aktörer i panik. Man kan säga att den här kategorin av köpare visste varken vad de baserade sitt köp eller sin försäljning på. De köpte för att kursen steg och sålde för att kursen sjönk.

Men bland de nya köparna finns det också de som blir långsiktiga investerare. De behåller sin investering trots kraftiga kursrörelser.

De blir en del av den ökade adoptionen av Bitcoin, medan den förstnämnda kategorin, bidrar till volatiliteten. Att båda typerna av investerare existerar är helt naturligt, och en förutsättning för att adoptionen av Bitcoin skall öka.Externa faktorer påverkar volatiliteten på kort sikt

Bitcoin existerar inte i ett vacuum utan påverkas också av externa faktorer. Kursen reagerar oavbrutet på sådant som politiska utspel, ränteförändringar och ökning/minskning av penningmängden. Detta attraherar kortsiktiga spekulanter, som ofta använder sig av belåning, vilket ökar svängningarna i kursen.

Bitcoin handlas dygnet runt

Ytterligare en faktor som påverkar Bitcoins volatilitet är det faktum att Bitcoin, till skillnad från aktiemarknaden, handlas dygnet runt samtliga dagar i veckan. Det betyder att om det inträffar någon typ av kris när aktiemarknaden är stängd säljer aktörer som behöver likviditet Bitcoin eftersom det är den enda marknaden som alltid är öppen. Ett tydligt exempel var när aktiemarknaden föll med 10 % i början av augusti. I samband med detta föll Bitcoinkursen kraftigt över helgen för att sedan återhämta sig. Sådana händelser ökar volatiliteten.

Bitcoin har haft en extrem värdetillväxt,Under de senaste 14 åren har Bitcoin haft en årlig tillväxttakt på över 200 %. Det är en absurt hög siffra. Bitcoin är volatilt eftersom det växer så snabbt. Dessutom är det så att om Bitcoin växte exakt linjärt med 200 % per år, vad skulle hända? Investerare och spekulanter skulle hänga med i trenden, köpa Bitcoin i stor skala och orsaka en massiv exponentiell ohållbar Bull market. Detta skulle avlösas av en volatil djup Bear market som definitivt skulle skrämma bort utomstående.

Ingen tillgång som har den tillväxttakt som Bitcoin har haft, kan stiga i en oavbruten rak linje. Kombinera detta med att vårt nuvarande monetära system är oerhört skört och skuldtyngt, ja då måste det inträffa större upp och nedgångar i Bitcoin.

Bitcoins volatilitet är naturlig och nödvändig

Den som sparar i Bitcoin måste tänka igenom och förstå Bitcoins speciella egenskaper. Många av dessa egenskaper går helt emot den etablerade synen på vad pengar skall vara. Bitcoins volatilitet är en sådan egenskap. När väl förståelsen hos investeraren finns där stärks övertygelsen, och följden blir att man inte säljer.

Bitcoinkursen är inte manipulerad

Glöm heller aldrig att Bitcoin är en av de ytterst få fria marknader som existerar. Jämför exempelvis med den dopade, manipulerade globala aktiemarknaden. Centralbanker världen över agerar i stort sett kontinuerligt med olika marknadsstödjande åtgärder. Exempel på detta är sänkta räntor, ökad penningmängd och stöd till banker. I vissa fall har länders riksbanker köpt aktier för att stödja marknaden. ”Stabilitet” är ledordet. Därför agerar Fed ständigt för att trycka ned den naturliga volatiliteten.

Stabilitet är naturligtvis behagligt för stunden. Problemet är när stabiliteten är helt konstgjord. Det är negativt eftersom konstgjort nedtryckt volatilitet förstör marknadens funktionssätt. Kurser/priser är marknadens signalsystem. Dessutom påverkar de åtgärder som Centralbankerna använder sig av, ekonomin på ett negativt sätt. Ett av de värsta exemplen är Centralbankernas användning av räntan. Kriser skall till varje pris undvikas därför sätts räntan (alltför) lågt. När kriserna väl inträffar sänks räntan än mer. En ränta på nollstrecket (det var där vi hamnade till slut) medför många negativa effekter som inte syns just i stunden. Men effekterna blir desto större när räntepolitiken till slut tvingas till att höja räntorna. Konstgjord stabilitet på kort sikt skapar instabilitet på lång sikt.

I Bitcoins fall finns det inte någon riksbank som träder in och stabiliserar kursen när den faller. Det är bra att det är så. Det är så fri marknad fungerar. Volatilitet är ett uttryck för en marknad som söker sitt jämviktsläge. Att volatiliteten tillåts skapar stabilitet på lång sikt.

Bitcoins volatilitet är oundviklig

Volatilitet i en tillgång är ett tecken på att det finns information i marknaden som alla aktörer inte har bearbetat. Den är en signal på att det finns investerare som förstår vad som händer med en specifik tillgång, medan andra är helt omedvetna.

Volatilitet är det som kommer att möjliggöra Bitcoins adoption, och ju större dess adoption blir genom att fler förstår det, desto mindre volatilt kommer Bitcoin att bli. Massadoptionen av Bitcoin kommer oundvikligen att ske via volatilitet.

Bitcoin som sparandeform

Men bara för att Bitcoin kan vara mycket volatilt på kort sikt, så har det inte inneburit att risken på lång sikt har varit hög. Detta kan bekräftas genom att titta på Bitcoins Sharpekvot, ett mått som visar hur stor risk investeraren har behövt utsätta sig för, för att få en viss avkastning.[1] Bitcoins Sharpekvot visar att avkastningen har varit värd den höga volatiliteten, eftersom Bitcoin har haft en betydligt högre Sharpekvot än alla andra stora tillgångsklasser. Bitcoin har inte bara har genererat en hög avkastning, det har också gjort det till en relativt sett, jämfört med andra tillgångsslag, låg risk.

Den huvudsakliga användningen av Bitcoin idag, är inte som betalningsmedel utan som ett sparande. En som långsiktigt sparar i Bitcoin gör det vanligtvis inte bara för en dag, vecka eller ens ett år. För den som har en tidshorisont på ett decennium eller mer, är hög volatilitet på kort sikt irrelevant. Dessutom kommer volatiliteten att minska över tid som en följd av massadoption. Under tiden är volatiliteten det naturliga resultatet av marknadens gradvis ökade förståelse av Bitcoin

Bitcoin är inte instabilt!

Men den viktigaste synpunkten på Bitcoins höga volatilitet är denna:

Bitcoins volatilitet beror inte på någon form av instabilitet i Bitcoin som tillgång. Tvärtom, är Bitcoin i sig själv troligen den mest stabila och förutsägbara tillgången i världen. Bitcoin har ingen VD, inget ledningsteam och inga vinster att uppnå. Det finns heller inga konkurrenter konkurrerar om dess framtida vinster. Bitcoin är en bärare av tillgång, något du likt guld kan äga utan motpartsrisk. Det har ingen utspädningsrisk. Det är den enda tillgången med ett förutbestämt utbud och ett oföränderligt slutgiltigt totalantal.

Så varför är Bitcoins pris så volatilt om tillgången själv inte förändras? Jo, det är investerarna, människorna, som gör Bitcoin volatilt, eftersom de i många fall saknar kunskap om Bitcoin.

Så här långt har en liten minoritet i världen förstått att Bitcoin är en bättre form av pengar, som kan köpas och sparas. Efter hand som Bitcoin fortsätter att fungera och blir än mer sällsynt över tiden, kommer det att fortsätta öka i värde i förhållande till Fiat valutor som dollar och kronor.

Bitcoin har visat sig vara en enastående bevarare av värde. Efterhand som adoptionen ökar kommer volatiliteten att minska, och då kommer också Bitcoin att användas som bytesmedel, det vill säga användas som ”vanliga pengar” i transaktioner. Volatiliteten i Bitcoin är en helt naturlig, och dessutom nödvändig, komponent för en tillgång som har en så kraftig tillväxt som Bitcoin.

[1] Hög Sharpe Kvot = Hög Avkastning och Låg Volatilitet = Bra

-

Kan Bitcoin utkonkurreras?

Ett av de vanligaste argumenten mot Bitcoin är att ”visst, Bitcoin finns nu, men säkert kommer någon att uppfinna något större och bättre”. Eftersom Bitcoin kunde skapas med känt resultat, kan också vem som helst skapa en valuta som ersätter Bitcoin. Ett ”nytt Bitcoin” skulle utmärkas av att det skulle ha bättre egenskaper än det nuvarande. Det skulle vara snabbare, kunna hantera större volymer och inte vara lika volatilt. Följden enligt detta resonemang, blir att alla användare byter till denna nya kryptovaluta, och därmed tappar Bitcoin helt sitt värde.

Tesen förefaller onekligen stärkas av att vem som helst faktiskt kan skapa en egen kryptovaluta. Bitcoin är mycket lätt att kopiera, det är bara att ladda ned den helt öppna programkoden. Man kan lägga till sina egna förbättringar och vips har man en egen kryptovaluta!

OK, då har man en egen kryptovaluta, men man har inte en valuta som är värd 1,3 biljoner dollar, som används av miljontals människor världen över, som betraktas som pengar och till skillnad från Fiatvalutor bibehåller sitt värde. När en ny kryptovaluta skapas är den i princip värdelös. I detta läge spelar det ingen roll vilka egenskaper valutan har. Det är lätt att kopiera vad vi kan kalla Bitcoins tekniska egenskaper, exempelvis att det bara kommer att finnas ett begränsat antal, men det krävs mer för att marknaden skall anse att valutan har ett värde.

Anledningen till att en ny kryptovaluta inte har något värde är att kryptovalutor inte konkurrerar med tekniska egenskaper. De konkurrerar med sin förmåga att användas som pengar. De vanligaste kriterierna för pengar är att de skall vara bestående, kunna flyttas, vara delbara, vara sällsynta samt enhetliga. Samtliga dessa kriterier kan uppfyllas av en ny kryptovaluta, men tillkommer gör också krav på likviditet. Pengar är inte bara valuta, det är också ett nätverk. Helt avgörande för valutans framgång är storleken på nätverket.

Likviditet i en valuta skapas när nätverket växer, dvs när fler användare tillkommer. För att användare skall ansluta till nätverket krävs att valutan har en trovärdighet att bibehålla de egenskaper den har – kommer valutan att behålla sitt värde över tiden? Ingen vill ta emot pengar som blir värdelösa strax efter man har fått betalt för något man sålt. De tekniska egenskaperna spelar här en viktig roll eftersom de skapar trovärdighet för att de monetära egenskaperna kommer att bestå.

Bitcoin var inte pengar när det skapades

När Satoshi Nakamoto startade Bitcoin bestod nätverket bara av ett fåtal datorer, och han själv som den enda användaren. Bitcoins värde var noll. Men de tekniska egenskaperna fanns på plats. Den grundläggande egenskapen var att det enbart skulle gå att skapa 21 000 000 bitcoin. Dessutom, och det var helt avgörande, att denna egenskap var i princip omöjlig att ändra på. Anledningen till att antalet bitcoin inte kan förändras beror på Bitcoins två andra centrala egenskaper – decentralisering och att blockkedjan är immun mot förändringar i efterhand. Att reglerna för Bitcoin inte kan förändras gör att Bitcoin benämns med det engelska uttrycket censorship resistant.

Bitcoins egenskaper har medverkat till att nätverket har vuxit. Det har varit en process där användare har bedömt att Bitcoins egenskaper är värdeskapande, och vad som är viktigt, användarna har bedömt att trovärdigheten har varit hög för att Bitcoins regelverk inte kan ändras.

Självförstärkande effekter när nätverket växer

När allt fler aktörer köper bitcoin så ökar värdet. När nätverket växer förstärks Bitcoins egenskaper jämfört med när valutan skapades Då tillkommer det också fler noder (datorer som kör Bitcoins programvara) i nätverket, dvs Bitcoin blir mer decentraliserat. Det faktum att Bitcoin är decentraliserat innebär att ingen enskild enhet kan kontrollera de transaktioner som sker på nätverket. Ingen enskild enhet kan godkänna transaktioner som strider mot de regler som styr Bitcoin. För att reglerna skall ändras krävs att en majoritet av enheterna stödjer detta. Decentraliseringen är irrelevant när nätverket är extremt litet, men i takt med att Bitcoin växer blir decentraliseringen allt större, och i och med den storlek som Bitcoin-nätverket nu uppnått är det i princip omöjligt att reglerna ändras.

Kort sagt, Bitcoins tre egenskaper samverkar. Detta medför att ju större nätverket blir, desto starkare blir också den järnaxel som förenar de tre egenskaperna. Bitcoin hamnar i en positiv loop:

Nätverket växer = Likviditeten växer (fler användare) = Decentraliseringen förstärks (fler datorer i nätverket) = Trovärdigheten ökar = Värdet ökar = Nätverket växer = Likviditeten växer = osv.

I nätverket ingår inte bara användare som skapar likviditet, utan också utvecklare och miners. De aktörerna saknas hos en ny valuta, och precis som med användare är det svårt att få dessa att växa till en kritisk massa.

Det har också visat sig att den typen av grundläggande basprotokoll som Bitcoin-nätverket är, är mycket långlivade när de väl har etablerat sig. Exempelvis har det protokoll som Internet är baserat på funnits i över 50 år. Däremot kan naturligtvis de applikationer som baserar sig på Bitcoin bytas ut. Men det faktum att Bitcoin är själva grunden gör att nätverkseffekten i den här typen av tekniska lösningar blir extra kraftfull.

Ytterligare en faktor som talar för Bitcoin är att ekonomiska system utvecklas för att använda en typ av pengar. De största användningsområdena för pengar är likviditet och att det accepteras som bytesmedel av alla aktörer. Varför använda ett mindre, icke likvitt och mindre säkert nätverk, om ett större, mer likvitt och mer säkert nätverk som Bitcoin redan finns tillgängligt?

Bitcoin kan inte kopieras

Ingen som har skapat en ny digital valuta har klarat av att förklara hur denna valuta skall bli mer decentraliserad, mer censorship resistant och mer likvid än Bitcoin. Samtliga faktorer skulle krävas för att Bitcoin skulle bli utkonkurrerat. Något som kräver ett nätverk, större än Bitcoins. En ny valuta har inte ett nätverk av användare, investerare och utvecklare. Den har också mycket små möjligheter att utveckla ett sådant. Vem som helst kan kopiera Bitcoins kod, men ingen kan kopiera Bitcoins nätverk.

Det är således ett argument i sig att Bitcoin redan är det dominerande nätverket. Bitcoin har 15 års försprång och ett marknadsvärde på 1,3 biljoner dollar. Med en överlägsen likviditet, miljoner användare, och inte minst en stor mängd utvecklare som bibehåller och förbättrar Bitcoins nätverk, gör det mycket osannolikt att någon annan kryptovaluta skulle konkurrera ut Bitcoin.

-

Sensationell positiv vändning för det politiska stödet för Bitcoin i USA

Den 23/5 godkände SEC (Finansinspektionen i USA) att börser noterar ETF:er baserade på den näst största kryptovalutan Etherium. Detta kan inte betraktas som annat än en total helomvändning från SEC:s sida. Så sent som för en vecka sedan var förväntansbilden, även hos de aktörer som ansökt om en Etherium-ETF, att det skulle bli ytterligare ett i raden av avslag. Bitcoin-ETF:erna, som startade 10 januari föreföll vara de enda kryptorelaterade ETF:er som skulle komma att tillåtas under överskådlig framtid. Varför skedde denna oväntade vändning?

Bakgrund

Motståndet de första 5–10 åren av Bitcoins existens var från politikerna i Washington över lag kompakt. Efterhand började det dyka upp enstaka senatorer som var pro-Bitcoin, och framför allt republikanerna började ändra uppfattning. Dock inte alla republikaner, exempelvis sa Donald Trump 2019 att han ”inte var något fan av kryptovalutor, det är inte pengar, värdet är volatilt och baserat på luft”. Biden-regeringen har sedan den tillträdde 2020 knappast varit bättre för Bitcoin. Den har varit uttalat fientlig inte bara mot Bitcoin, utan mot hela Bitcoinindustrin. Under ledning av den demokratiska senatorn Elizabeth Warren (som själv har sagt att hon ”bygger en anti-kryptoarmé”) har den lanserat en mängd lagförslag mot Bitcoin och Bitcoin miners. Några av dessa förslag har varit mycket långtgående, och skulle exempelvis potentiellt kunnat medföra en avveckling av USA:s mycket framgångsrika och lönsamma Bitcoin mining industri.

Regeringens inställning mot krypto har också styrt SEC. Finansinspektionen har under åren följaktligen haft en skeptisk och kritisk inställning till krypto. Godkännandet av Bitcoin-ETF:en satt som bekant långt inne.

Därför tvärvände SEC

Skälet till helomvändningen är politiskt. Anledningen står att söka i den

s k verkligheten, dvs i det faktum att politiker inte vill riskera att förlora väljargrupper inför ett val. För det står nu klart att krypto har blivit en viktig faktor inför presidentvalet den 5 november. I olika undersökningar framgår det att mellan 15–20 % (50 miljoner människor) av de vuxna amerikanerna har handlat med/innehar kryptovalutor. Detta gäller främst i åldern 18–29 år. Motsvarande siffror 2015 var cirka 1 %. Den enkla sanningen är att det är stödet från stora väljargrupper som står på spel.

Därför informerade Trumps kampanj plötsligt den 23:e maj att de numera tar emot donationer även i kryptovaluta. Dessutom annonserade man: ”Biden-anhängaren Elizabeth Warren har sagt i en attack mot kryptovalutor, att hon bygger en ”anti-kryptoarmé” för att begränsa amerikaners rätt att göra sina egna ekonomiska val. MAGA(Make America Great Again)-anhängare, nu med ett nytt kryptovalutaalternativ, kommer att bygga en kryptoarmé som kommer att leda kampanjen till seger den 5 november”.Trump själv sa i ett tal den 24:e maj: ”Till landets femtio miljoner kryptoinnehavare säger jag detta: med er röst kommer jag att hålla Elizabeth Warren och hennes hantlangare borta från era Bitcoin”.

Vad som nu också håller på att hända är att även demokraterna, i alla fall delvis, ändrar attityd. Det märktes redan den 16 maj, då genomfördes en omröstning i senaten gällande pro-kryptolagstiftning. Demokraterna, som har majoritet i senaten, borde under normala omständigheter röstat ned det. Men eftersom 11 demokrater bytte sida gick förslaget igenom. Detta var ett tecken på att en förändring var på gång. Sidbyte skedde trots att deras egen president Biden, hade hotat med att lägga in sitt veto om utfallet gick åt fel håll. Man röstade alltså för förslaget, vilket var en tydlig signal att det demokratiska partiet inte längre helhjärtat slöt upp bakom Elizabeth Warrens korståg mot krypto.

Ytterligare ett skäl till SEC:s godkännande av Ethereum-ETF:en, och att demokrater bytte sida i omröstningen i senaten, är att den mycket starka banklobbyn har aktiverats. Efter succén med Bitcoin ETF:en har Wall Street insett att det finns pengar att tjäna på Krypto-relaterade ETF:er. Därför har de nu satt press på demokraterna i senaten. Något som stärker banklobbyns position är onekligen att de är största bidragsgivare till exempelvis Senator Chuck Schumer, majoritetsledare för demokraterna. Chuck Schumer var också en av de demokrater som bytte sida i omröstningen.

Republikanernas ställningstagande för krypto och trycket från banklobbyn var alltså det som ledde fram till det överraskande godkännandet av Etherium-ETF:en.

Det är onekligen mycket talande att Bitcoin/Krypto är så stort i USA att det är en viktig valfråga. I Sverige däremot är det från politiskt håll dödstyst i frågan. Den kommenteras sällan eller aldrig, och när det sker är det i stort sett entydigt negativt. Detta visar hur långt före USA är jämfört med Sverige vad gäller att anamma Bitcoin. Det officiella Sveriges inställning till Bitcoin är också i linje med Europa i övrigt, det vill säga negativt. Inställningen till Bitcoin och Bitcoinidustri är för övrigt ett utmärkt exempel på hur Europa halkar efter USA, vad gäller teknikutveckling och innovation.

Den svenska politiska tystnaden gäller med ett lysande undantag – Medborgerlig Samling. Detta parti antog den 5 maj i år ett tydligt politiskt program för kryptovalutor. Kryptovalutor menar partiet, ”ökar individens möjligheter att agera oberoende av traditionella finansiella institutioner, vilket kan främja personlig integritet, frihet och självbestämmande samtidigt som oligopoltendenser i bank- och finansbranschen motverkas”. Med tanke på att det som sker i USA förr eller senare brukar hända även i Sverige, tror jag att Medborgerlig Samlings positiva ställningstagande för kryptovalutor är ett mycket klokt beslut.

-

Bitcoin, omfördelning pågår

Efter att ha nått ett nytt All Time High på över 73 500 USD, har

Bitcoin på kort tid fallit tillbaka till som mest strax under 61 000 USD.

Varför?Anledningen är den omallokering (omfördelning) som ständigt pågår

mellan Weak Hands och Strong Hands . Den senaste veckans kursnedgång är ett exempel på hur aktörer ändrar karaktär från Strong Hands till Weak Hands. De nystartade ETF:erna är ett bra exempel på denna process:Den 10 januari i år godkändes Bitcoin ETF:er i USA, då hände två saker:

- Nio Nya ETF:er startades, samtliga, naturligt nog, med ett innehav av 0 bitcoin.

- Den befintliga fonden GBTC omvandlades till en ETF. Denna fond hade existerat sedan 2013, och vid tidpunkten för godkännadet av Bitcoin ETF:er var innehavet 620 000 bitcoin. På grund av speciella omständigheter hade fonden GBTC en inlåsningseffekt, som medförde att andelsägarna under en längre period inte kunde/vilja sälja. När GBTC nu omvandlades till en ETF försvann inlåsningseffekten. Dessutom hade/har GBTC en drastiskt högre avgift än övriga ETF:er. Resultatet har blivit att GBTC har haft ett totalt utflöde på ca 250 000 bitcoin, vilket är över 40 % av det ursprungliga innehavet. Prognosen från 18 februari finns här.

GBTC ändras från Strong Hands till Weak Hands

Ett annat sätt att beskriva det som hänt är att fram till 10 januari var GBTC Strong Hands. Detta eftersom innehaven i fonden inte har rört sig under en längre period. I samma ögonblick som GBTC omvandlades till en ETF, förändrades en andel av innehaven från Strong Hands till Weak Hands. Hur stor den andelen är/var vet vi inte, men troligtvis är det kraftiga utflödet ännu inte över.

Stronger Hands köper de bitcoin som GBTC säljer

Köpare av de bitcoin som GBTC säljer har till stor del varit de nio nya ETF:erna. Från att den 10 januari startat med 0 bitcoin, har nu dessa ETF:er förvärvat ca 465 000 bitcoin. De Nio har alltså köpt fler bitcoin än vad GBTC har sålt, något som har bidragit till kursuppgången.

Till viss del byter ETF:erna karaktär från Strong Hands till Weak Hands

En ETF består av en stor mängd olika andelsägare, och dessa är till olika stor grad Strong Hands. Vissa av andelsägarna är långsiktiga och kommer att vara Strong Hands under lång tid framöver, medan andra är betydligt kortsiktigare Weak Hands. De som har köpt andelar i ETF:erna på kurser mellan 40 000 och 50 000 USD, har på kursnivåer kring 70 000 möjlighet att realisera en vinst på 40–50 %. Den vinsten är dessutom uppnådd på bara drygt två månader. Vidare noterar kursen dagligen nya All Time High, vilket i sig brukar framkalla försäljningar. Dessa andelsägare blev nu Weak Hands och säljer, samtidigt som utflödet från GBTC fortfarande pågår. Därför sjunker kursen. Kursen sjunker tills nya Strong Hands får överhanden och processen börjar om igen, med förhoppningsvis stigande kurser.

Det är också värt att notera att tillbakagångar är ett vanligt händelseförlopp under Bitcoin-bullmarkets[1]

Exempel 1:

Under uppgången som rådde under januari-december 2017, förekom 13 separata nedgångar då kursen föll med upp till 12 %.Exempel 2:

Nästa Bitcoin-bullmarket pågick från mars 2020 till ATH i april 2021.

Även under denna period föll kursen med upp till 10 % vid 13 olika tillfällen.

Lärdomen är att bitcoin-kursen i en bullmarket aldrig går spikrakt uppåt. Det kommer alltid kortare eller längre tillbakagångar. Den långsiktige är medveten om detta och sover gott om natten, även under kursnedgångar som den vi är med om nu.

[1] Bullmarket = Uppåtgående marknad.

Bearmarket = Nedåtgående marknad -

Bitcoin nytt All Time High i USD

Igår, 5/3, noterade Bitcoin kursen i dollar nytt All Time High (ATH).

Nytt ATH är 69 170,63. Det är unikt att detta sker så nära Halvingen (20 april). Detta inträffade efter en mycket stark period för Bitcoin. Uppgången under 2023 var 157 %, och så här långt under 2024 har den varit 62 %. Med tanke på den utvecklingen var det kanske inte helt överraskande, att ett klassiskt Bitcoin-fall inträffade i princip omgående. Kursen föll drygt 14 % under dagen, innan den började repa sig.Läsaren av den här bloggen låter sig dock inte oroas av den sortens händelser. Bitcoins kursrörelser på kort sikt kan vara svårförklarliga och är ofta kopplade till belåning. Många tidigare Strong Hands blir Weak Hands för att de har bestämt sig för att sälja när kursen når ATH.

Anledningen till just detta kursfall kan delvis förklaras med både belåning och Strong Hands som blivit Weak Hands.Den här typen av rörelser är inte heller ovanliga när kursen är nära, eller överträffar ATH. Den senaste gången Bitcoin noterade All Time High var i december 2020. Den då gällande högsta noteringen var 19 891 från 2017.

ATH-noteringen föregicks av två försök, varav det första var 2020-12-01 då kursen nådde 19 845. Ytterligare en notering två dagar senare var 19 566. Efter detta föll kursen tillbaka, som lägst till 17 619. Det innebar ett fall på -11,2 %. Men redan 2020-12-16 nåddes nytt ATH i form av en stängningskurs[1] på 21 310.Så här såg det ut i tabellform:

Det är alltså fullt naturligt att en All Time High notering, i form av en

slutkurs för dagen, inte sker första gången kursen närmar sig eller överträffar den gamla All Time High-noteringen.

I skrivandes stund har kursen återhämtat sig till ca 67 000, och det kan mycket väl vara så att vi de närmaste dagarna/veckorna får se en kurs som svänger fram och tillbaka, innan vi förhoppningsvis får en stängningskurs som är ATH.Alla positiva faktorer för fortsatt kursuppgång kvarstår, och det gäller särskilt inflödena i ETF:erna. Black Rock har haft rekordstora inflöden vilket bådar gott för framtiden.

[1] Bitcoin ”stänger” ju aldrig eftersom handeln pågår dygnet runt, men etablerat är att Klockan 0100 svensk tid räknas som slutkurs för dagen

-

Bitcoin nytt All Time High i Svenska kronor

Bitcoinkursen noterade idag över 600 000 per bitcoin i svenska kronor. Den gamla kurstoppen var i november 2021. Anledningen till den senaste uppgången är lanseringen av Bitcoin ETF:en som dramatiskt har ökat efterfrågan. Och det ser fortsatt väldigt bra ut framåt. Samtliga positiva faktorer kvarstår, bland annat:

- Cirka 50 dagar kvar till Halvingen

- Institutioner köper Bitcoin

- Fortsatt hopp om räntesänkningar längre fram i år

- De som köper är Strong Hands.

Det som skiljer Bitcoin från i stort sett alla andra typer av varor är att

utbudet inte ökar när efterfrågan gör det. Om efterfrågan på exempelvis koppar ökar, stiger priset på kort sikt. Högre pris skickar en signal till producenterna som ökar produktionen, vilket medför att priset sjunker igen. Bitcoin har ett fast utbud, fram till Halvingen är detta utbud 900 bitcoin per dag. Efter Halvingen är utbudet 450 bitcoin per dag.Med den efterfrågan som råder nu, i kombination med ett oförändrat, och efter Halvingen sjunkande utbud, ser framtiden ljus ut.

Följ den fortsatta utvecklingen på The Red Pill!

-

Prognos utflöden från GBTC

För att försöka få en ungefärlig uppfattning om framtida utflöden, delar Bitcoin Magazine upp andelsinnehavarna i olika kategorier.

Innehav hos konkursbon

Det finns innehav av den här karaktären kvar. Ursprungligen ingick uppskattningsvis 80 000 bitcoin i den här kategorin. Av dessa är cirka 20 000 sålda, återstår 60 000 som kommer att säljas när de legala hindren är undanröjda. Hur de försäljningarna kommer att påverka Bitcoin-kursen är oklart. Det är inte alls säkert att de säljs över marknaden. Oavsett så är de av engångskaraktär.

Byte till annan ETF/FörvaltningsarvodetHär är förvaltningsarvodet nyckelfrågan. I samband med omvandlingen till en ETF gjorde fonden en sänkning från 2 % till 1,5 %, men arvodet är fortfarande dramatiskt mycket högre om man jämför med de andra ETF:erna. En ETF har en funktion, exponering mot ett värdepapper i det här fallet Bitcoin. Det kräver ingen aktiv förvaltning. Som investerare är det helt poänglöst att för detta betala 1,5% om året i förvaltningsarvode, när det finns andra instrument som har exakt samma funktion men kostar 0,15–0,25 %.

Utflödet på grund av avgiften kommer att fortsätta. De som säljer av det här skälet, gör det i mycket stor utsträckning för att sedan köpa en annan ETF. Som tidigare nämnts påverkas inte Bitcoins kurs av en sådan transaktion. Utbud och efterfrågan tar ut varandra.

Skattesituationen

Det är också osäkert vilken skattesituation respektive innehavare befinner sig i. Med en positiv syn på Bitcoin kanske man inte vill sälja och utlösa reavinstskatt nu. Men om kursen skulle falla, kanske det utlöser försäljningar för att man vill utnyttja reaförluster. Det finns många olika scenarier.

Bitcoin Magazines slutsats är att ett beräknat utflöde skulle vara någonstans mellan 250 000 – 350 000 bitcoin. Man tror att 150 000 till 200 000 av dessa skulle föras vidare till Bitcoin-relaterade produkter, medan 100 000 – 150 000 skulle omvandlas till andra tillgångar. Det betyder att nettoförsäljningen den kurspåverkande delen skulle vara 100 000 – 150 000 bitcoin.

Siffrorna skall sättas i relation till GBTC:s totala innehav före det att handeln i ETF:er startade, cirka 620 000 bitcoin. Av dessa är nu i runda tal 166 000 sålda. Det betyder att utflödet enligt Bitcoin Magazine, skulle kunna bli omkring 134 000 bitcoin. En ren gissning är att cirka hälften säljs netto (kurspåverkande) och att den andra hälften går vidare till annan Bitcoinexponering (ej kurspåverkande). För den som vill gå på djupet kan jag rekommendera artikeln.

-

The GBTC Arbitrage Trade och dess följder

Premien i GBTC uppkom eftersom fonden var den enda reella möjligheten för institutionellt kapital att på ett enkelt sätt få exponering mot Bitcoin. På en fungerade marknad hade det funnits alternativ, exempelvis i form av ETF:er, och då hade premien aldrig uppstått. Arbitragehandeln hade aldrig existerat.

Handeln fungerade på så sätt att den aktör som ville genomföra traden köpte bitcoin till marknadspris och lämnade in dem till Grayscale. Samtidigt som bitcoin köptes och lämnades till Grayscale blankades också bitcoin för att skydda mot eventuell kursnedgång. 6 månader senare erhölls aktierna som då kunde säljas med premium. Samtidigt köptes blankningen tillbaka.

Flera marknadsdeltagare insåg hur lönsam och till synes riskfri (eftersom GBTC alltid handlades till en premie över NAV) denna handel var. Bland dessa var Three Arrow Capital (3AC). Eftersom Arbitragehandeln i GBTC betraktades som ”säker” letade marknadens aktörer efter metoder att öka insatsen. Snart började arbitraget göras, dessutom med belåning. 3AC använde inte bara sitt eget kapital, utan lånade även stora mängder bitcoin för att ha möjlighet att mångdubbla avkastningen.

Vem lånade ut de bitcoin som sedan ingick i traden? Här kommer Genesis in i bilden. Genesis var ett av portföljbolagen som ägdes av moderbolaget DCG, således ett systerbolag till GBTC. Tillsammans med GBTC var Genesis en av DCG:s kronjuveler.

Genesis var den största, viktigaste och i praktiken enda prime brokern på kryptomarknaden. Bolaget införskaffade bitcoin från olika innehavare, stora som små, genom att erbjuda en ränta. Genesis lånade sedan vidare ut dessa bitcoin till en högre ränta.

Alla inblandade hade stora incitament för att volymerna i arbitragehandeln skulle bli så stora som möjligt.

- 3AC för att genomföra det ”säkra” arbitraget.

- Genesis för att de tjänade pengar på all hantering kring lånen.

- GBTC för att bitcoin hamnade i deras fond. Som de sedan inte kunde lämna.

- DGC som ägare till både GBTC och Genesis. Något som i realiteten var en stor intressekonflikt.

- Utlånarna till Genesis, som fick ränta på en utlåning som föreföll helt riskfri.

Exempelvis hade GBTC när fonden var som störst 620 000 bitcoin. För att förvara dessa var avgiften 2 % per år. Fonden erhöll cirka 12 000 bitcoin per år, för att i princip inte göra någonting.

Denna alltmer omfattande handel skapade kopplingar mellan olika aktörer på Bitcoin marknaden. Kopplingar som skulle visa sig förödande när förutsättningarna förändrades.

Premien övergick till rabatt 2021-02-23.

I och med att premien försvann, förlorade 3AC sin mest lönsamma trade. Genesis fortsatte dock utlåningsverksamheten medan 3AC övergick till något än mer riskabelt: Terra USD Carry trade.

Den ökända kollapsen i Terra Luna inleddes 2022-05-07 och var över på bara någon vecka. I mitten av juni 2022 fallerade 3AC på ett lån till Genesis. Lånet var på 2,3 miljarder USD. Genesis drabbades nu också hårt. Det hjälpte inte att bolaget sålde de säkerheter de hade för att täcka lånet, de var långt ifrån tillräckliga. Genesis fick nu ett hål i sin egen balansräkning på 1,2 miljarder USD. Även Genesis var nu i realiteten insolvent.

Om de som hade lånat ut sina bitcoin till Genesis hade velat haft tillbaka dem, hade det inte varit möjligt. Genesis borde i detta läge ha förklarat sig i konkurs.

Eftersom moderbolaget DGC själva var en låntagare hos Genesis, blev det inte så. Om Genesis hade tillåtits gå i konkurs hade DGC varit tvungna att betala tillbaka de (mycket stora) lån de tagit hos Genesis.

Därför följde en över 6 månader lång process där DCG:s VD Barry Silbert och Genesis VD Michael Moro, genom en rad tvivelaktiga åtgärder, försökte skyla över att Genesis var konkursmässiga. Moderbolaget DGC var också en låntagare hos dotterbolaget Genesis, och praktiserade dessutom GBTC-arbitrage traden.

När sedan FTX-kollapsen skedde i november, ville utlånarna av bitcoin ha tillbaka dem. När detta inte var möjligt gick det inte att dölja Genesis verkliga läge längre. Genesis försattes rent formellt i konkurs 2023-01-19.

Efterspelet har påbörjats och löper på. Ett civilrättsligt mål har inletts i New York (oktober 2023) mot både DCG och Genesis, samt mot Barry Silbert och Michael Moro personligen. Det kan också gå vidare till en brottsrättegång. I en utförlig och bra tråd på X ser Vijay Boyapati stora likheter med Sam Bankman Fried och FTX-bedrägeriet. Han nämner:

- Bedrägliga balansräkningar

- Falska officiella uttalande för att lugna investerare

- En liten grupp av insiders som begår finansiella bedrägerier

- Lättrogna ekonomijournalister som inte ställer de rätta frågorna

Fortsättning följer

-

Fonden GBTC fördjupning

Företaget Grayscale startade 2013 GBTC Bitcoin Trust (GBTC). Det var en investeringsprodukt där kunder kunde få exponering mot Bitcoin på ett enkelt sätt, utan att behöva gå igenom den vanliga processen som krävs för att köpa Bitcoin. Den som investerade i GBTC köpte aktier i fonden. Som andelsägare ägde man alltså inte bitcoin direkt. Det gick till så att investerarna köpte bitcoin som de lämnade in till GBTC. GBTC skapade aktier som 6 månader senare levererades till investerarens depå. I teorin skulle marknadsvärdet på aktierna motsvara värdet på de bitcoin som stiftelsen ägde.

Förvaltningsarvodet var 2 %. Detta arvode debiterades i bitcoin som överfördes från aktieägarna till GBTC. Förvaltningen var helt passiv, så med tanke på den låga arbetsinsats som krävs för passiv förvaltning var den extremt hög. Anledningen till att GBTC kunde ta ut en så hög avgift, var att det fanns mycket få alternativ för de institutioner som på ett enkelt sätt ville ha exponering mot Bitcoin.

Eftersom GBTC var den enda reella möjligheten för institutionellt kapital att på ett hanterbart sätt få exponering mot Bitcoin, började fonden efter en tid handlas med premium. Investerarna var så angelägna om att få exponering mot Bitcoin att de var villiga att betala mer för GBTC:s aktier, än värdet på fondens bitcoin-innehav.

3 Premien i GBTC ger upphov till arbitragehandel.

Efter det att premien hade existerat under en period, uppstod snart uppfattningen att GBTC:s aktier ”alltid” handlades med premie. Detta gav möjlighet till en arbitragehandel där man utnyttjade att priset för GBTC:s aktier var högre än värdet på fondens bitcoin. Genom att göra det kunde en vinst låsas in. The GBTC Arbitrage Trade var en utmärkt fungerande affärsidé så länge som premien existerade. Avigsidan var att när förutsättningarna ändrades uppstod stora problem.

4 Premien försvinner och ersätts av en rabatt. Början till slutet.

Efter hand som åren gick hade det uppstått alternativ till GBTC. Bland dessa fanns Tech bolaget Microstrategy, Bitcoin Futures-ETF:en och icke-amerikanska ETF:er. Investerarna var inte längre villiga att betala en premie. Värdet på aktierna i GBTC blev nu, tvärtom mot tidigare, lägre än värdet på fondens innehavda bitcoin. Premien ersattes av en rabatt. Arbitragehandeln som existerat på grund av premien upphörde. En annan anledning till rabatten var det höga fondarvodet på 2 %. Samtliga dessa faktorer samt en sjunkande bitcoinkurs, gjorde att pressade aktieägare i GBTC sålde. Detta ökade rabatten ytterligare.

5 Konsekvenserna av rabatten. Inlåsning och konkurser.

Följande exempel visar hur stor effekt rabatten hade: Den investerare som köpte GBTC den 22 december 2020, då fonden handlades med premium, och sålde i oktober 2021 när fonden handlades med rabatt, fick ett resultat på + 64 %. Hade samma affärer gjorts direkt i bitcoin hade resultatet varit

+ 160 %. Efter hand blev rabatten så stor att investerarna inte ville sälja. Det hade skapats en inlåsningseffekt.Rabatten var negativ för befintliga innehavare men den utgjorde också en möjlighet till arbitrage för nya köpare. Investerare köpte indirekt bitcoin till rabatt. Spekulationen var att rabatten tids nog skulle försvinna. (vilket också skett nu då GBTC har förvandlats till en ETF). Dock kunde det betecknas som en osäker trade, eftersom det var svårt att bedöma när eller om ETF:er skulle godkännas och rabatten skulle försvinna.

Följden av att premien försvann och ersattes av en rabatt blev att ett flertal aktörer som handlat arbitraget med belåning gick i konkurs. Däribland hedgefonden Three Arrows Capital och Sam Bankman Frieds bolag Alameda. Samma öde drabbade GBTC:s systerföretag Genesis. Historien kring dessa konkurser och GBTC:s VD Barry Silbert är fylld av oklarheter och tveksamheter. För den intresserade finns information här

6 GBTC stämmer amerikanska finansinspektionen och får rätt.

För att lösa problemet med rabatten ansökte GBTC 2022 om att få omvandla fonden till en vanlig ETF. Man hänvisade till den redan existerande Bitcoin ETF:en som var baserad på futures, och menade att samma regleringar och bestämmelser för en Spot ETF borde räcka. Ansökan avslogs dock av den amerikanska finansinspektionen (SEC).

Resultatet blev att GBTC stämde SEC. Domstolen fastslog i augusti 2023 att SEC gjorde fel som avslog GBTC:s ansökan. Mot bakgrund av detta blev det mycket svårt för SEC att inte godkänna de ansökningar om att lansera ETF:er som nu hade samlats på hög. Samtliga ansökningar (inklusive GBTC:s) som lämnats in för att starta en ETF godkändes slutligen 2024-01-10.

7 ETF:er godkända. Anledningar till utflödet ur GBTC.

När GBTC konverterades till en ETF försvann rabatten.

Inlåsningseffekten som hade tvingat vissa investerare kvar i fonden var därmed borta. Resultatet har blivit utflöden från GBTC. Stora utflöden. Till och med 16/2 2024 har fonden sålt 166 000 bitcoin, vilket motsvarar över 25 % av det ursprungliga innehavet. Vad beror utflödet på?

Först är det viktigt att konstatera att de som äger andelar i GBTC inte är en homogen grupp. Investerare har köpt vid olika tillfällen och har olika incitament för att sälja. Likaså har alla olika förutsättningar för en eventuell försäljning. Den höga avgiften är/har varit den stora förklaringen till de utflöden som varit, men det ger inte hela bilden.

- En kategori är de företag som var inblandade i de konkurser som skedde i samband med de olika kryptokrascherna under 2022. De företagen hade bitcoin, och även de drabbade av inlåsningseffekten. Konkursförvaltaren säljer nu dessa bitcoin för att fordringsägarna skall få sitt. Ett av Sam Bankman Frieds skandalbolag, FTX (numera i konkurs) hade cirka 25 000 bitcoin deponerade hos GBTC, som även de var drabbade av inlåsningseffekten. Dessa har sålts och är en del av utflödet.

- Förvaltningsarvodet på 1,5 % är (kanske) den allra största orsaken till utflödet. Många säljer och återinvesterar i någon av de nya ETF:erna som har drastiskt lägre avgifter. Eftersom det i dessa fall rör sig om regelrätta överföringar till de nya ETF:erna så påverkas inte Bitcoinkursen. Ett sådant utflöde från GBTC motsvaras av ett inflöde till någon av de nya ETF:erna. ETF-experten Eric Balchunas på Bloomberg tror att det inledningsvis inte är mer än cirka 1/3 av utflödet från GBTC som har landat i någon av de nya ETF:erna. Men det går naturligtvis inte att veta säkert.

- Många aktörer har suttit fast i investeringen. Alla har drabbats av inlåsningseffekten, men har olika beteenden när rabatten nu försvinner. Både de som har spekulerat i att rabatten skulle försvinna, och de som hade köpt dyrt då premien existerade. Hade det inte varit för inlåsningen hade arbitrage-handlarna sålt för länge sedan. De som köpte med premium och visserligen fortfarande har en förlust, dock mindre än när det var rabatt, är sannolikt säljare nu. Det finns också de som köpte när det var rabatt och spekulerade i att den skulle försvinna. När den nu har försvunnit säljer även de, och tar hem vinsten.

Det finns alltså flera skäl till det utflöde som har varit de första 25 handelsdagarna. Det är dock svårt att fastställa vilket utflöde som hör till vilken kategori.

8 Hur resonerar GBTC?

GBTC har rimligtvis gjort en bedömning av hur kostnadskänsliga deras investerare är. Man har säkerligen räknat med ett utflöde. Det kan vara så att bolaget gör bedömningen att man i slutändan kommer att få en högre intäkt, genom kombinationen mindre kapital/högt arvode kontra större kapital/lägre arvode. Frågan är hur stort utflöde GBTC accepterar innan de sänker avgiften.

GBTC:s VD, Michael Sonnenschein, menar att avgiften är rimlig med tanke på GBTC:s ”storlek, likviditet och trackrecord”. De faktorerna spelar visserligen roll, men på längre sikt kommer det att bli svårt att ha en avgift som är markant högre än konkurrenterna.

9 Hur stora kommer utflödena från GBTC att vara på kort/medellång sikt?

Utflödet har minskat dramatiskt jämfört med de första veckorna. Hur det kommer att se ut framöver är spekulationer. Bitcoin Magazine har gjort en prognos över de framtida utflödena från GBTC.

10 Förväntan/synpunkter på GBTC framöver.

Bitcoin-innehaven på GBTC betraktades som Strong Hands. Detta visade sig delvis vara en illusion. Som tidigare nämnts fanns/finns det flera potentiella säljare När inlåsningseffekten upphörde kategoriserades en mängd bitcoin om till Weak Hands. På längre sikt är detta dock positivt. All överflyttning från Weak Hands till Strong Hands (vilket de nya ETF:erna är) är positivt för Bitcoin-kursen.

Sett från detta perspektiv är det lika bra att den försäljning som är oundviklig genomförs så snart som möjligt. Sett från aspekten Strong Hands/Weak Hands kommer GBTC under en överskådlig tid vara en osäker aktör. Hotet om större försäljningar från GBTC kommer att hänga över marknaden. Ju mer av GBTC:s innehav som lämnar fonden desto mindre blir osäkerheten kring fonden.

Godkännandet av ETF:er medförde två saker: En efterfrågan från de nya ETF:erna och ett utbud från den befintliga fonden GBTC. Den första faktorn är med stor sannolikhet bestående, medan den andra är temporär. Oavsett eventuella kursnedgångar beroende på utflöde från GBTC, ser framtiden ljus ut för Bitcoin.

Hem

Bitcoin är allting människor inte känner till om datorer, kombinerat med allting de inte begriper om pengar

FÖLJ THE RED PILL PÅ TWITTER

POPULÄRA INLÄGG:

Bitcoin korrelation Bitcoin Kursutveckling CBDC Felaktigt om Bitcoin Fiatskador Fractional Reserve Banking Inflation Basic Myter Nyckelbegrepp Pengar Grundläggande Penningmängd Samhällsförstörande